grafiek:

www.beurs.nl

Artikels:

ratingbureau, risico enzo

juni 2010

modellen en voorspellen

maart 2010

- 2009

- 2008

- 2007

- 2006

- 2005

- 2004

Deze toekomstige winst moet ergens op gebasseerd zijn. Hiervoor kan bijvoorbeeld gebruik zijn gemaakt van de winsten in het verleden. Maar hoe worden deze gegevens gebruikt? Wordt er geprobeerd om een soort van trend te ontdekken in deze winsten of wordt de tijdslijn juist veel kleiner neergezet? De vraag is hoe de input van de modellen bepaald worden als de output de prijs zou moeten zijn. Vanwege het feit dat de input gerelateerd is aan het doen van voorspellingen is er een foutenmarge aanwezig, aangezien niemand de toekomst kan voorspellen. Deze foutenmarge ontstaat doordat de input van het model afwijkt van de werkelijkheid die zal ontstaan in de toekomst. Als de input gestoeld is op een periode van een tijdstip in het verleden tot het heden ontstaat de foutenmarge doordat het verleden zichzelf nooit exact zal herhalen in de toekomst. Aangezien de foutenmarge van de input zich in een risico kan uitdrukken zal deze te laag of te hoog zijn. Als het risico van de foutenmarge in de input te laag is, kan er een bubble ontstaan in de prijs. Met andere woorden, de prijs die de waarde zou moeten aangeven is te hoog in vergelijking met deze waarde. Als dit op een gegeven moment duidelijk wordt gemaakt aan de markt en zichtbaar wordt voor het gros van de marktparticipanten zal er een correctie komen van deze prijs, tot het moment waarop er een gemiddelde concensus is bereikt over de juiste waarde, waarop de prijs is gebasseerd. Er is dus een groot risico in het gebruik van modellen om de prijs te bepalen in de markt. De input is verder voor manipulatie vatbaar door diegene die de modellen gebruikt. De output is hiermee te sturen. Als bijvoorbeeld de prijs (= de output) hoger zou moeten zijn volgens degene die het model gebruikt, kan de input aangepast worden, door het risico in de toekomst lager in te schatten. Het gevaar ligt dus in de manipulatie van de input. Hiermee kan de output gestuurd worden. |

Een andere zaak waar rekening mee gehouden moet worden bij het gebruik van modellen is het model zelf. Na de input komt de vertaalslag. Als deze mankementen vertoont, zal de output en dus de prijs op de verkeerde waarde geschat worden. Het probleem van de vertaalslag is dat deze vaak als lineair verondersteld wordt. Echter heeft de beurs zelf met emoties te maken en vertrouwen, naast rationele zaken als de intrinsieke waarde (=de werkelijke waarde) zelf. Door deze factoren is de bepaling van de prijs echter onderhevig aan niet-lineaire afhankelijkheden, die bovendien moeilijk in een model te vatten zijn. Bijkomend probleem is de onderlinge afhankelijkheid van de factoren die de input bepalen, waardoor een verstorend effect kan optreden in de vertaalslag. |

Doordat de input van een model moeilijk bepaald kan worden en verder voor manipulatie vatbaar is en de vertaalslag naar de uiteindelijke output ook zeer lastig goed werkend te krijgen is het zeer lastig om een model te gebruiken voor het bepalen van een prijs en een toekomstige prijs. De input van een model kan worden bijgesteld door in het verleden te kijken wat de bepalende factoren waren voor de toekomst en welke manier deze factoren de prijs bepaalden. Maar de geschiedenis herhaalt zich nooit op dezelfde manier, doordat er teveel factoren een verstorende rol spelen in de voorspellende waarde van de prijzen. Economen bouwen hierdoor theorieën die als het ware zijn gestoeld op een zwak fundament. Echter zijn dit wel de gereedschappen waarmee gewerkt moet worden. terug naar deel 1... |

|

|

|

|

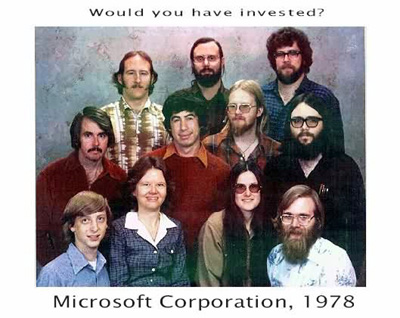

| John Bogle | Warren Buffet | Nick Leeson | Michael Milken |

|

|

|

|

| Peter Lynch | Julian Roberston | Jim Rogers | John Templeton |

|

|

||

| George Soros | Paul Tudor Jones |